بانکها با این ۶ وثیقه میتوانند از بانک مرکزی پول بگیرند

قانون بودجه امسال، پرداخت اعتبار جدید به بانکها را بدون دریافت وثیقه در قالب خط اعتباری یا اضافه برداشت توسط بانک مرکزی ممنوع کرده که بانک مرکزی جزئیات پذیرش شش وثیقه تعیین شده بدین منظور را اعلام کرده است.

به گزارش صدای جامعه، اعطای خط اعتباری یا اضافه برداشت طبق قانون بودجه سال جاری صرفا با اخذ وثیقه امکانپذیر است که بانک مرکزی به تازگی «شیوهنامه اخذ وثیقه از بانکها در قبال اضافه برداشت و واگذاری و فروش وثایق دریافتی» را ابلاغ کرده است.

بررسی جزئیات این شیوهنامه نشان میدهد که وثایق مورد پذیرش بانک مرکزی به منظور لحاظ اضافه برداشت برای بانک به ترتیب اولویت شامل اوراق بهادار دولتی، ارز، شمش استاندارد طلا، اوراق بهادار شرکتی، سهام و ملک میشود.

شرط بانک مرکزی برای پذیرش اوراق بهادار دولتی، اوراق بدهی شرکتی و سهام در زمان وثیقگذاری منوط به عدم توقف یا تعلیق و نیز عدم برقراری شرایط معاملات تحت احتیاط برای نماد معاملاتی مرتبط با آنها است. البته، نمادهای معاملاتی در بازار پایه فرابورس قابلیت توثیق طبق این شیوهنامه را ندارند.

در این زمینه، جریانهای نقدی و سایر منافع مترتب بر اوراق بهادار دولتی، ارز، اوراق بدهی شرکتی و سهام در دوره توثیق نزد بانک مرکزی قابلیت پرداخت به بانکها را نداشته و در وثیقه بانک مرکزی هستند.

همچنین، معرفی ارز توسط بانکها به عنوان وثیقه طبق مفاد این شیوهنامه منوط به عدم بدهی ارزی بانک مرکزی از جمله بابت سپردههای ارزی تودیعی بانک مرکزی نزد بانک مزبور است. مگر اینکه مراتب مورد موافقت معاون ارزی قرار گیرد.

علاوه براین، معرفی هر فقره ملک توسط بانک به عنوان وثیقه طبق مفاد این شیوهنامه با رعایت اولویت بهترتیب؛ املاک دارای کاربری مسکونی، اداری و تجاری و با تقدم شعب بانک نسبت به سایر املاک تجاری آن، صرفاً در صورتی امکانپذیر است که ملک یاد شده دارای سند رسمی تک برگ، فاقد مالکیت مشاع، بلامعارض، ملک طلق، سهل البیع، واقع شده در محدوده شهرها و دارای حداکثر ارزش معادل ۲۰۰۰ میلیارد تومان باشد. پذیرش سایر املاک که فاقد تمام یا بخشی از ویژگیهای مذکور باشد، به تشخیص و صلاحدید مدیریت کل حقوقی خواهد بود.

اعلام میزان و نحوه ارزشگذاری وثایق

در بخش دیگری از این شیوهنامه درباره میزان و نحوه ارزشگذاری وثایق ذکر شده است که بانکها موظف هستند پس از اعلام میزان وثایق مورد نیاز توسط مدیریت کل نظارت بر بانکها طبق ماده ۷ با لحاظ اولویت موضوع ماده ۴، نسبت به معرفی وثایق مورد نیاز و ارسال مدارک زیر اقدام کنند:

۱) اوراق بهادار دولتی: میزان و نوع اوراق موضوع وثیقه، زمان سررسید و نرخ سود

۲) ارز: مبلغ و نوع ارز موضوع وثیقه، منشا تامین ارز، شرایط دسترسی و هزینههای نقل و انتقال

۳) شمش استاندارد طلا: تعداد و مشخصات

۴) اوراق بدهی شرکتی: میزان اوراق موضوع وثیقه، مستندات مربوط به عدم تعلیق و توقف تمام یا بخشی از معاملات نماد و یا برقراری شرایط معامله تحت احتیاط برای آن، زمان سررسید، نرخ سود، مشخصات داراییهای مبنای انتشار در صورت وجود، ارکان و تعهدات هر یک از آنها و رتبه اعتباری در صورت وجود

۵) سهام: میزان سهام موضوع وثیقه، مستندات مربوط به عدم تعلیق و توقف تمام یا بخشی از معاملات نماد و یا برقراری شرایط معامله تحت احتیاط برای آن، موضوع فعالیت و ترکیب سهامداری شرکت و نحوه تملک سهام توسط بانک.

۶) ملک: مشخصات ملک نظیر محل و متراژ زمین و ساختمان، مشخصات سازه، نوع کاربری، عمر بنا، نحوه تملک توسط بانک (خرید، ساخت یا تملک وثیقه) و ارزش سرقفلی در صورت وجود.

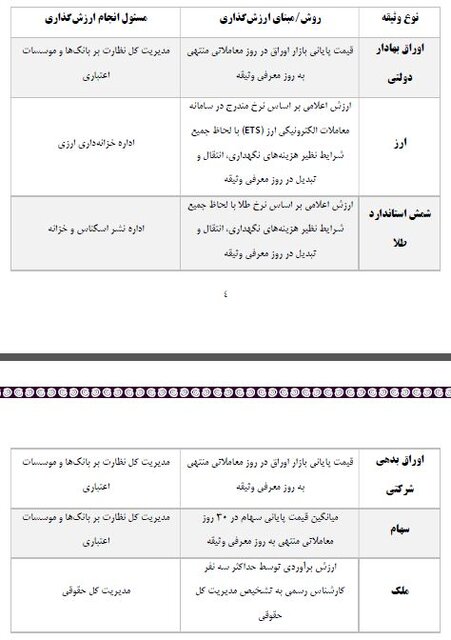

در این زمینه، مدیریت کل نظارت بر بانکها پس از دریافت اطلاعات و مدارک موضوع ماده ۵، حسب مورد رآسا یا از طریق مکاتبه با اداره/مدیریت کل ذیربط مطابق با جدول زیر، اقدامات لازم جهت انجام تشریفات ارزشگذاری وثایق را در دستور کار قرار میدهد. اداره خزانهداری ارزی و اداره نشر اسکناس و خزانه نیز ظرف مدت ۷ روز کاری از زمان دریافت نامه مدیریت کل نظارت بر بانکها و مدیریت کل حقوقی ظرف مدت ۷ روز کاری از زمان اعلام نظر نهایی کارشناسان مربوط، به نتیجه ارزشگذاری وثایق را به مدیریت کل نظارت بر بانکها ارائه میکنند.

ارزش گذاری اوراق بهادار دولتی، ارز، شمش استاندارد طلا، اوراق بدهی شرکتی و سهام در ادوار فصلی و ارزشگذاری ملک به صورت سالانه انجام میشود و تا زمان اتمام تشریفات ارزشگذاری مجدد آخرین ارزشگذاری وثایق، مبنای عمل خواهد بود.

تودیع وثایق نزد بانک مرکزی و تعدیل ارزش

در راستای تودیع وثایق نزد بانک مرکزی و تعدیل ارزش نیز، بانکها همواره موظف به نگهداری وثایق لازم نزد بانک مرکزی مطابق با مفاد این شیوه نامه هستند. حداقل میزان وثایق لازم که بانکها موظف به تودیع نزد بانک مرکزی هستند با لحاظ ضرایب تعدیل موضوع ماده ۸، در پایان هر فصل توسط مدیریت کل نظارت بر بانکها و موسسات اعتباری بر اساس مجموعه مقادیر حاصل از محاسبات مقرر در بندهای زیر تعیین و به بانکها اعلام میشود.

حداکثر میزان اضافه برداشت بانکها در فصل گذشته پس از اعمال ضریب ۱.۳

میانگین خالص سپردهپذیری روزانه بانک در فصل گذشته پس از اعمال ضریب ۰.۳ برای بانک که بر اساس میانگین خالص سپردهپذیری روزانه در دوره موصوف، سپردهپذیر بهشمار میرود.

اگر میزان وثایق تودیع شده توسط بانکها نزد بانک مرکزی مطابق با مفاد این ماده به هر دلیلی برای پشتیبانی از اضافه برداشت بانک کافی نباشد، مدیریت کل نظارت بر بانکها و موسسات اعتباری میتواند در هر زمان میزان کسری وثایق را به بانکها اعلام کند.

میزان پوشش وثایق اخذ شده از بانکها پس از اعمال ضرایب مندرج در جدول زیر به صورت کسری از ارزش برآورده شده موضوع ماده ۶ توسط مدیریت کل نظارت بر بانکها و موسسات اعتباری تعیین میشود.

البته، به کارگیری وثایق معرفی شده توسط بانکها برای پشتیبانی از اضافه برداشته بانک منوط به انعقاد قرارداد مربوط فیمابین بانک مرکزی و موسسه اعتباری و نیز اتمام فرآیند تودیع وثایق نزد بانک مرکزی است. مدیریت کل نظارت بر بانکها و موسسات اعتباری پس از دریافت گزارش ارزشگذاری موضوع ماده ۶ و اعمال ضرایب تعدیل موضوع ماده ۸ از طریق مکاتبه با ادارات ذیربط به شرح جدول زیر و موسسه اعتباری، اقدامات لازم جهت طی تشریفات تودیع وثایق را در دستور کار قرار میدهد و عندالزوم کسری وثایق نسبت به مقادیر موضوع ماده ۷ را به موسسه اعتباری اعلام میکند.

ادارات مربوط به انجام اقدامات لازم، ظرف مدت ۷ روز کاری پس از اتمام فرآیند تودیع وثایق مراتب را به اطلاع مدیریت کل نظارت بر بانکها و موسسات اعتباری رسانده و در صورتی که فرایند تودیع وثایق به هر دلیل ظرف مدت ۱۵ روز پس از دریافت نامه مدیر کل نظارت بر بانکها و موسسات اعتباری، خاتمه نیابد، مراتب را به مدیریت کل نظارت بر بانکها و موسسات اعتباری اعلام میکنند تا عندالزوم موضوع جایگزینی وثایق از موسسه اعتباری درخواست شود.

تسویه اضافه برداشت، تملک و فروش وثایق

شرایط تسویه اضافه برداشت، تمکل و فروش وثایق نیز اینگونه است که بانکها موظف به تامین وجوه لازم برای تسویه اضافه برداشت از بانک مرکزی در روز کاری پس از لحاظ اضافه برداشت هستن و در هر صورت چنانچه اضافه برداشت بانکها طی یک روز بیشتر از ۱۰۰۰ میلیارد تومان و یا مجموعاً در چند روز متوالی و یا غیرمتوالی در هر ماه بالغ بر ۲۵ هزار میلیارد تومان شود، اقدامات لازم به منظور فروش و یا تملک وثیقه دریافتی از موسسه اعتباری، وفق مفاد این فصل در دستور کار قرار میگیرد.

وجوه حاصل از فروش یا تملک وثایق موضوع این ماده نیز ابتدا به مصرف تسویه اضافه برداشت موسسه اعتباری و وجه التزام آن رسیده و مازاد بر آن، با مکاتبه مدیریت کل حقوقی به حساب موسسه اعتباری نزد اداره معاملات ریالی کارسازی میشود.

البته، ارز و شمس استاندارد طلای موضوع وثیقه به قیمت روز حسب مورد اعلامی توسط اداره خزانهداری ارزی یا اداره نشر اسکناس و خزانه با لحاظ جمیع شرایط ارزشگذاری مقرر در ماده ۶ به نفع بانک مرکزی تملک میشود.

در این زمینه، برای تملک و یا فروش وثایق بانکها، مدیریت کل حقوقی با همکاری سایر ادارات ذیربط اقدامات لازم جهت فروش اوراق بهادار دولتی، اوراق بدهی شرکتی و سهام در بورس و فرابورس به صورت بلوکی، عمده و خرد و نیز برگزاری مزایده فروش املاک به عموم از طریق «سامانه فروش املاک توثیق شده نزد بانک مرکزی» بورس کالا و سایر طرق ممکن را در دستور کار قرار میدهد. البته، مدیریت کل حقوقی هیات عامل نسبت به خرید اوراق بهادار دولتی موضوع این ماده به نفع بانک اقدام کنند.

مزایده املاک از طریق «سامانه فروش املاک توثیق شده نزد بانک مرکزی جهت بهرهبرداری مدیریت کل حقوقی توسط معاونت فناوریهای نوین تهیه میشود. قیمت اولین روز مزایده برای وثایق موضوع این ماده برابر با ارزش برآوردی توسط حداکثر سه نفر کارشناس رسمی به تشخیص مدیریت کل حقوقی، در نظر گرفته میشود.

در صورت عدم فروش وثیقه به ازای هر روز کاری، ٠,٥ واحد درصد به مأخذ قیمت اولین روز مزایده کاسته شده و مبنای مزایده در روز کاری بعد قرار میگیرد. فروش ملک موضوع وثیقه به صورت نقدی است. چنانچه ملک یاد شده ظرف مدت ٦٠ روز از زمان شروع مزایده به صورت نقدی به فروش نرسد، مدیریت کل حقوقی میتواند با تایید هیأت عامل، ملک موصوف را به صورت نسیه و یا با شرایط خاص به فروش برساند.

همچنین، اگر از زمان آخرین ارزشیابی ملک موضوع وثیقه توسط کارشناسان رسمی موضوع ماده ۶، بیش از ۶ ماه سپری نشده باشد، ارزش ملک در فرایند اخذ وثیقه برای تعیین قیمت اولین روز مزایده، مبنای عمل خواهد بود. در هر صورت اعتبار ارزشگذاری کارشناسان رسمی موضوع این ماده، شش ماه از تاریخ صدور بوده و ادامه برگزاری مزایده، منوط و ارزشگذاری مجدد وثایق است.

انتهای پیام